Lạm phát quan trọng với xu hướng thị trường chứng khoán nhưng không phải là tất cả

Cậu chuyện lạm phát tại Mỹ hay Việt Nam, cũng như thái độ của nhà đầu tư trong bối cảnh hiện nay được phân tích dưới góc nhìn của chuyên gia Phạm Lưu Hưng.

Có đến hàng vạn bài nói về lạm phát kể từ tháng 4. Và đây là những quan sát của tôi về câu chuyện chẳng bao giờ có hồi kết này bắt đầu bằng câu chuyện lạm phát trên thế giới và sau đó đến Việt Nam.

Một năm của những dự báo… xa thực tế

Tại Mỹ, cứ mỗi lần công bố CPI (chỉ số giá tiêu dùng), PPI (chỉ số giá sản xuất) thì nỗi sợ hãi lại được nhân lên gấp bội với nhà đầu tư khi mà các số liệu thường vượt rất xa dự báo của các chuyên gia.

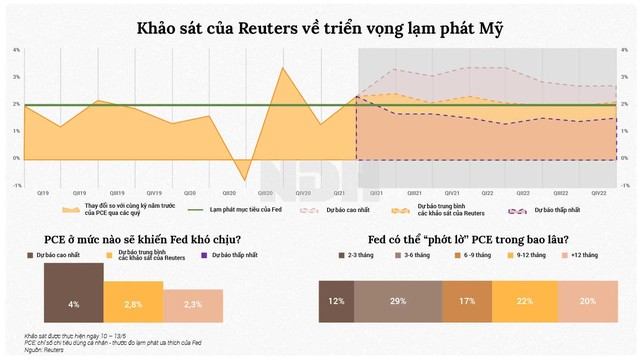

Dưới đây là một ví dụ. Thăm dò vào ngày 10-13/5 của Reuters về chỉ số giá cơ bản PCE (core PCE Price index - chỉ số lạm phát mục tiêu của Fed, thường được công bố vào cuối tháng, chứ không phải chỉ số CPI thường được công bố vào đầu tháng) ở đâu đó 2,4% và 41 kinh tế gia trưởng của các tổ chức tài chính quốc tế vẫn nghĩ rằng phải vượt qua 2,8% mới làm Fed quan ngại và có thể thay đổi chính sách. Thực tế, con số của tháng 4 được công bố là 3,1%. Sau đó 2 tuần, Fed cũng chỉ đơn giản nâng mức dự báo lạm phát từ 2,0-2,3% lên 2,9-3,1% cho năm 2021, nghĩa là nâng gần 1 điểm % so với phiên họp cách đây 3 tháng.

Tôi thì không thấy sợ. Chỉ thấy ngạc nhiên là tại sao hàng chục nhà kinh tế, chuyên gia của các tổ chức tài chính hàng đầu phố Wall, với mức lương cao ngất ngưởng, với hàng chục năm kinh nghiệm chỉ để dự báo chỉ số giá của một tháng với số liệu rất minh bạch và chi tiết để làm mô hình, mà lại liên tục dự báo sai khá xa như vậy.

Lý do có vẻ vẫn do Covid-19. Do trong giai đoạn dịch bệnh thì cơ quan phân tích kinh tế (BEA – thuộc Bộ Thương mại Mỹ) cũng ngừng việc lấy số liệu giá trực tiếp (nói nôm na là các cộng tác viên sẽ trực tiếp ra chợ để hỏi giá) mà dùng các hình thức khác. Nên số liệu nhiều khi thiếu, không đầy đủ, gián tiếp tạo ra một sự thiếu tin cậy nhất định và làm giảm tính chính xác của các mô hình dự đoán. Cũng may thị trường dường như cũng hiểu điều này nên phản ứng đối với việc lạm phát tăng vượt dự báo có vẻ không được ưng ý những người bi quan.

Lạm phát "this", lạm phát "that"

Mặc dù cùng dưới cái tên lạm phát nhưng mỗi ngân hàng trung ương lại quan tâm đến các chỉ số khác nhau. Nào là chỉ số giá tiêu dùng CPI, rồi chỉ số CPI cơ bản (loại trừ lương thực thực phẩm, năng lượng) hay cả một chỉ số phức tạp như đã nói ở trên, core PCE. Để tăng thêm tính dự báo, người ta còn quan sát cả chỉ số giá sản xuất (PPI) như một chỉ báo sớm, nhưng nhìn chung tính truyền dẫn (pass-through) của PPI sang CPI là khá hạn chế, nên nhiều khi việc biết sớm cũng không mang lại tác dụng gì đặc biệt. Các chỉ số này biến động mỗi nước một hướng, trong khi ở Mỹ chỉ số CPI cơ bản tăng lên mức cao nhất trong 29 năm, còn ở Việt Nam chỉ số CPI trung bình lại ở mức thấp nhất trong 5 năm gần đây.

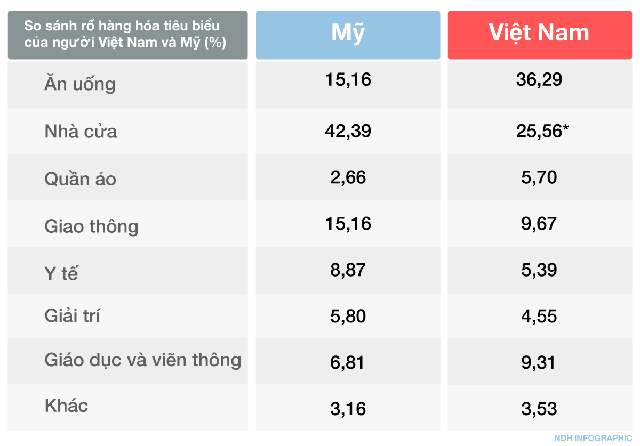

Điểm làm cho các chỉ số về lạm phát khác nhau liên quan đến cách tính (ví dụ Việt Nam tính theo trung bình chỉ số trong 12 tháng) và đặc biệt là quyền số của các mặt hàng trong rổ hàng hóa. Dưới đây là một ví dụ so sánh giữa rổ CPI của Mỹ và Việt Nam.

Nhìn vào tỷ trọng của rổ hàng hóa tính chỉ số giá tiêu dùng này có thể dễ dàng nhận ra sự khác biệt của một quốc gia phát triển và một quốc gia đang phát triển. Cụ thể, tỷ trọng ăn uống trong chi tiêu của người Việt Nam lớn hơn rất nhiều so với người Mỹ. Ví dụ điển hình là đối với tỷ trọng của thịt lợn: Việt Nam ước tính khoảng 3,39%, còn Mỹ là 0,32%, nghĩa là tỷ trọng thịt lợn ở Việt Nam gấp 10 lần ở Mỹ. Ở chiều ngược lại thì chi phí nhà cửa, đi lại của Mỹ lớn hơn nhiều so với Việt Nam. Và tôi hy vọng sau khi nhìn bảng này, chúng ta sẽ quen dần với việc các chỉ số giá của các quốc gia không thể đi cùng pha.

Nguồn: GSO, BLS. (*): Tính cả Thiết bị, đồ dùng gia đình

Khoảng nửa năm nay, dù bạn chẳng quan tâm đến kinh tế học thì cũng biết là lãnh đạo Cục dự trữ Liên bang Mỹ nhắc đi nhắc lai là xu hướng lạm phát chỉ là tạm thời. Nghe mãi cũng quen. Và rất nhiều người tin. Nếu bạn không tin thì có thể xem thăm dò ý kiến của Bank of America Merrill Lynch vừa thực hiện với 224 nhà quản lý quỹ - quản lý khoảng 660 tỷ USD, trong đó tới 72% người tin vào câu chuyện lạm phát chỉ là tạm thời.

Vậy tạm thời là bao lâu? Đây mới là vấn đề quan trọng. Nói đơn giản thì nó giống như một công ty dầu đá phiến phải suy nghĩ xem liệu "chiếc" giá dầu 75 đô 1 thùng có bền vững không, có phải do cung cầu thực tế tương tác với nhau mà ra, hay chỉ do các nước OPEC "hờn dỗi" nhau mà thành. Chẳng may lao ra đào đá phiến thì họ lại hòa giải, giá rơi về 50 thì sao?

Với một nhà kinh tế học, có lẽ 1 năm cũng chỉ là thoáng qua. Nếu năm 2022 lạm phát thấp hơn năm 2021 (khả năng rất cao, khi mặt bằng giá năm 2021 đang ở đỉnh nhiều năm) thì đâu có gì phải vội vàng thay đổi chính sách tiền tệ, khi mà ai cũng biết cuốn cẩm nang của Fed viết rõ ràng là họ quan tâm nhiều hơn đến việc tạo công ăn việc làm.

Và thật sự thì lạm phát thường cũng chẳng kéo dài được quá lâu, và nó sẽ trở nên xấu xí khi bắt đầu ảnh hưởng đến cầu tiêu dùng. Trong giai đoạn đầu của sự tăng giá do mở cửa trở lại, có thể thể một anh chàng nào đó vẫn sẵn sàng đổ đầy bình để chở bạn gái đi đi chơi xa trên chiếc xe ga, vì niềm vui của chuyến đi đó vượt xa mấy đồng bạc lẻ. Nhưng rồi giá xăng cứ tăng mãi và chàng trai có lẽ cũng cảm thấy có các lựa chọn khác cũng chẳng kém vui hơn mà lại "nhẹ ví". Đó là lúc người tiêu dùng cũng phản ứng lại bằng cách giảm tiêu dùng các hàng hóa và dịch vụ có mức tăng quá cao, làm giảm nhiệt lạm phát.

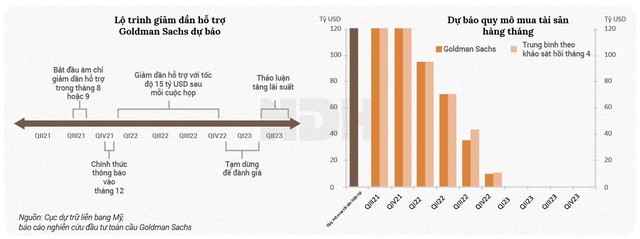

Với tính "ảo diệu" của khái niệm lạm phát tạm thời như đã nói ở trên, có lẽ chúng ta cần một kế hoạch, một kịch bản để đối phó với lạm phát, mà thực ra là xem khi nào Fed thắt chặt chính sách tiền tệ (rút lại các chương trình mua trái phiếu, tăng lãi suất). Vậy thử lấy kịch bản vừa được Goldman Sachs công bố cho uy tín:

Nhìn chung Goldman Sachs dự báo là đến tầm tháng 8 (khi có "đại hội võ lâm" của các nhà kinh tế học tại Jackson Hole), hoặc phiên họp tháng 9, thì Fed sẽ bắt đầu bàn về việc rút dần việc mua trái phiếu và bắt đầu thực hiện từ tháng 12/2021 với mức giảm khoảng 15 tỷ đô qua mỗi phiên họp (nghĩa cuối năm 2022 là xong, giảm từ 120 tỷ USD về 0), và như thế sang năm 2023 việc bắt đầu bàn tới việc tăng lãi suất là đúng kế hoạch.

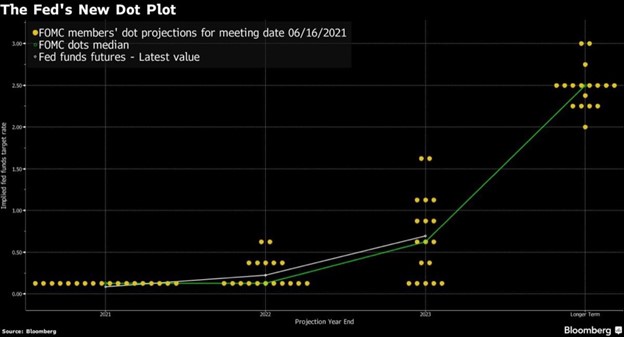

Nhưng như Mike Tyson đã từng nói "ai cũng có kế hoạch cho đến khi nhận cú đấm vào giữa mặt". Thời đại của Covid-19 đã cho thấy mọi thứ đều có thể diễn biến rất nhanh, từ tăng trưởng mạnh đến suy thoái chỉ cần một quý, và ngược lại tăng trưởng hai con số có thể đến bất cứ lúc nào. Và kết quả phiên họp của Fed đêm qua lại là một ví dụ, giống như "một cú đấm vào mặt", khi biểu đồ dot plot của Fed (biểu đồ gồm các dấu chấm ở trên, thể hiện kỳ vọng của các thành viên trong Ủy ban thị trường mở Liên bang Mỹ (FOMC) về mức lãi suất tại một mốc thời điểm nào đó) cho thấy có thể có tới 2 lần tăng lãi suất trong năm 2023, thay vì mọi chuyện sẽ diễn ra kể từ năm 2024. Cụ thể số lượng thành viên hội đồng thị trường mở (FOMC) cho rằng sẽ tăng lãi suất trong năm 2023 là 13/18 (con số này trong phiên họp tháng 3 là 7/18).

Cũng xin lưu ý là Chủ tịch Fed sau đó đã trấn an thị trường rằng đừng nên quá quan tâm đến biểu đồ này vì nó khá nhạt nhẽo và "thiếu muối" (take with big grain of salt). Trong quá khứ, người tiền nhiệm Janet Yellen cũng nói một điều tương tự vào năm 2014, và cuối năm 2018 chính Powell cũng cho rằng thỉnh thoảng biểu đồ khá "loạn chưởng" (source of confusion). Ngoài ra, việc "chấm" này thực hiện trước khi họp, nên cũng có thể hiểu các thành viên đôi khi sẽ đổi ý trong quá trình diễn ra phiên họp sau khi nghe ý kiến từ các thành viên khác và cập nhật thêm thông tin. Tuy nhiên, dù rằng trong 18 thành viên hội đồng thì chỉ có 11 người có quyền bỏ phiếu (voting member), thì vẫn có đa số (6/11) cho rằng lãi suất sẽ tăng và điều này mang lại một mối lo ngại.

Một lưu ý khác cho câu chuyện này là thời gian qua có rất nhiều lãnh đạo của Fed đưa ra các tuyên bố trái chiều nhau về thời điểm rút lại các chính sách nới lỏng tiền tệ. Và lãnh đạo Fed cũng có ông "this", ông "that" (nghĩa là có ông diều hâu, ông bồ câu, ông có quyền bỏ phiếu, ông dự thính), nên nếu không có thời gian thì bạn cũng chỉ cần quan tâm tới ý kiến của lãnh đạo Powell, chứ chẳng cần phải nghe nhiều cho thêm nhiễu thông tin. Cũng mở ngoặc là bình tĩnh xem xét thấu đáo luôn là một điều tốt, và mặc dù trong mấy tháng qua việc hô hào dọa nạt tăng lãi suất thì lợi suất trái phiếu Chính phủ Mỹ kỳ hạn 10 năm rơi 1 mạch về 1.3% (giảm tới 40 điểm phần trăm kể từ ngày FED cập nhật biểu đồ dot plot) và thị trường chứng khoán Mỹ thì liên tục đạt các đỉnh mới. Phải chăng, đây mới là "một cú đấm vào giữa mặt", như anh Mike Tyson nói ? Rằng chỉ cần chủng virus Delta hay Gamma hay Lambda nào đó là đủ để cho quá trình hồi phục kinh tế chậm lại và lãi suất chẳng còn lý do để tăng, giống như một người đi ngược dòng nước, không tiến được thì sẽ phải lùi?

FED dot-plot. Nguồn: Bloomberg

Nhà đầu tư Việt phải làm sao?

Những ám ảnh về lạm phát ở Việt Nam có từ hàng chục năm trước khi có thị trường chứng khoán. Những thế hệ nhà đầu tư đã mang theo nỗi ám ảnh này vào cùng giao dịch của thị trường trong thời kỳ 2007-2011 với 2 lần lạm phát đạt đỉnh. Lạm phát cao, tiền đồng mất giá, lãi suất tăng… không chỉ khiến cho tăng trưởng kinh tế chậm lại, kết quả kinh doanh của các doanh nghiệp niêm yết xấu đi, mà còn khiến cho các nhà đầu tư rút khỏi thị trường khi lợi nhuận không đủ bù đắp chi phí tài chính, chưa kể đến việc xiết chặt cho vay chứng khoán làm tình hình trở nên tệ đi khi thanh khoản ở mức thấp.

Đó là câu chuyện của ngày xưa, khi lạm phát trên thế giới dễ dàng được "nhập khẩu" vào Việt Nam và được thổi phồng lên khi tiền Việt mất giá mạnh. Vào thời điểm đó, các mục tiêu lạm phát không có nhiều ý nghĩa, khi lần lượt bị vượt qua và có lúc Chính phủ phải đặt ra các mục tiêu như CPI tăng khoảng 15-17% trong năm. Lạm phát không phải lúc nào cũng mang nghĩa xấu, và lạm phát kỳ vọng sẽ quan trọng hơn nhiều so với con số lạm phát mà chúng ta nghe hàng tháng. Trong năm 2021, kỳ vọng lạm phát vẫn ở mức dưới 4% (tính trung bình) và chưa có lý do gì để lãi suất có thể tăng vọt khiến nhà đầu tư có thể hoảng sợ. Mặt bằng lãi suất thấp sẽ tiếp tục khiến kênh đầu tư chứng khoán trở nên hấp dẫn và tạo điều kiện cho sự phát triển của thị trường vốn nói chung, khi mà số tài khoản đầu tư chứng khoán hiện chỉ chiếm 3,5-3,6% dân số (trong khi tỷ lệ này ở các nước xung quanh đều là hai con số).

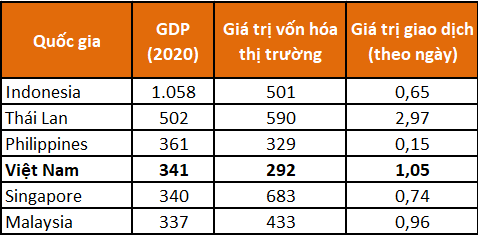

Nói một cách rộng hơn, lạm phát là quan trọng đối với xu hướng của thị trường, nhưng việc phân tích chỉ dùng một chỉ số kiểu "all-in" như vậy chỉ phù hợp với những giai đoạn sơ khai của thị trường. Ví dụ như vào thời điểm này điều được quan tâm hơn là việc liệu có sự thắt chặt nguồn tiền cho vay chứng khoán, không chỉ do những lo ngại về bong bóng tài sản hoặc đơn giản hơn là đây là thời điểm cuối quý, và các công ty chứng khoán cần phải đảm bảo các chỉ số an toàn tài chính. Những lo ngại này là có cơ sở, nhưng ảnh hưởng như thế nào tới thị trường thì có thể khác so với trước đây. Ví dụ như P/E thị trường vẫn còn ở khá xa so với mức đỉnh của năm 2018 hay dòng tiền margin hiện nay chỉ chiếm tỷ lệ không quá cao trong giao dịch hàng ngày khi mà thanh khoản của thị trường đã lên mức thứ nhì ASEAN.

So sánh quy mô GDP, vốn hóa thị trường, giá trị giao dịch của một số nước ASEAN. Đơn vị: tỷ USD. Nguồn: CEIC

Thay lời kết luận, tôi xin mượn lời thày giáo môn Toán kinh tế nói với tôi vào cái ngày tôi được thông báo mình điểm trung bình tối đa (100) khi kết thúc khóa học, một điều mà mấy ông sinh viên châu Á vẫn thường đạt được khi mà họ giỏi làm việc với số, hơn là với chữ: "Cậu giải quyết vấn đề như một cái máy". Nghe xong đúng là từ đó trong tôi bừng nắng hạ. Có lẽ đây là một cái dở của kinh tế học, khi đưa quá nhiều toán vào, khiến người ta dừng suy nghĩ và giải quyết các vấn đề kinh tế như giải một bài toán, với những công cụ toán cao cấp long lanh khó hiểu, và cứ chìm sâu vào tháp ngà ảo tưởng.

Tự xem xét mọi vấn đề bằng cái đầu của mình, lật lên lật xuống, suy nghĩ thấu đáo, không quá phụ thuộc vào những công cụ mà nhiều khi chẳng biết nó được dựa trên những giả định gì. Điều đó không chỉ đúng với nhìn nhận về lạm phát, mà đối với mọi vấn đề, để có thể tự tin mà nói như chàng người tuyết Kimi "Leave me alone, I know what I am doing", chứ đừng trở thành một nhà kinh tế vừa ngộ chữ vừa có niềm tin vào những ngọn nến xanh đỏ.

Tác giả bài viết: Theo Phạm Lưu Hưng - Người đồng hành

Nguồn tin: Cafef.vn